消费金融能走出低谷吗?

前几日,久不联系的一位老友发来微信,“现在互联网行业日子不好过,你那边还好吧?”感动之余,我告诉他大平台还好,中小机构的日子的确不太好过。

当前,互联网行业“寒冬论”盛行,我们很容易从互联网企业缩招与减员、发债企业违约、大佬过冬言论甚至是曾经飞涨的房租普遍下降等多个维度找到佐证。昔日辉煌、今日落寞,反差与反转,总是格外引人注目。

于消费金融行业而言,要说步入“寒冬”,未免有夸大之嫌;但调整与低谷,也是客观事实。展望2019年,行业能走出低谷吗?

回顾2018:融资贵被遏制,融资难初露端倪

展望未来之前,先对行业演变现状做个总结。

回顾消费金融行业的2018,有个词很贴切:分化。银行等持牌机构与互联网平台之间,有分化,互联网平台内部,也有分化。分化的广泛存在,以至于我们站在不同的视角观察消费金融行业,看到的是截然不同的图景。

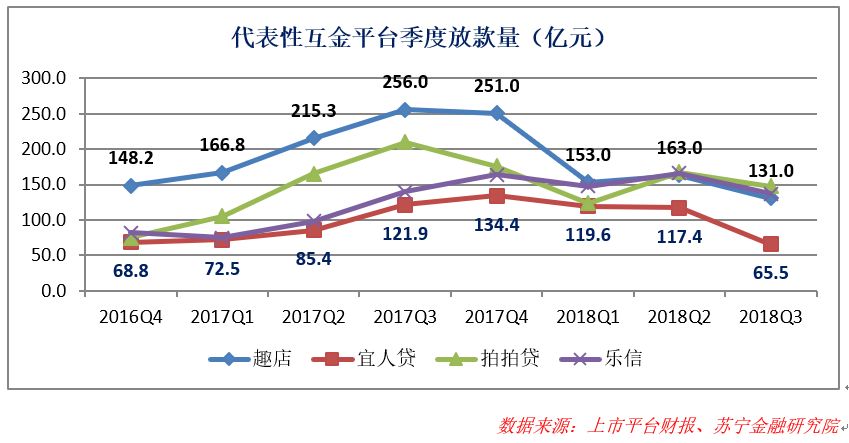

从一个视角看,上市平台股价缩水、头部平台放贷规模下降、明星平台转型失利。裁撤门店、裁减人员,互金平台断臂求生的勇气与无奈,格外令人感慨。

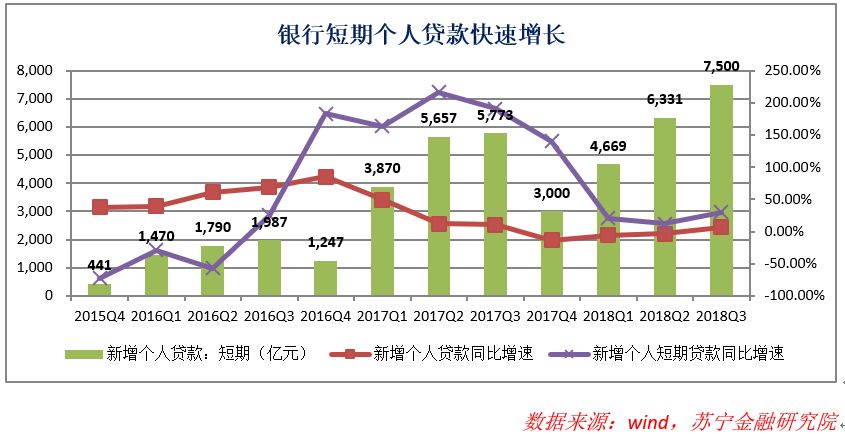

若换个视角,也能看到完全不同的景象:依托消费升级的大风口,政策层面不断释放鼓励与友善信号,银行等持牌机构大举推进,放贷金额再创新高;巨头通过开放平台合纵连横,处处繁华景象。

分化的产生原因,可追溯至现金贷新规,某种程度上是监管为了遏制“融资贵”问题的有意为之。

现金贷最大的问题并非无场景依托,而是利率太高。自2016年以来,现金贷业务带动消费金融行业利率定价中枢上移,经过舆论层层发酵,“高利贷”的标签与现金贷紧紧捆绑在一起,至今也没撕下来。当高利贷与大学生校园贷、暴力催收等话题结合时,更是引爆了舆论关注,各方口诛笔伐下,现金贷新规应时而生。

现金贷新规直接明确了利率上限,用合规经营这把利剑斩断了“融资贵”的根源。头部平台开始转型引流平台,将客户传导给资金成本更低的银行,银行市场份额快速提升,互联网平台的自营业务不断萎缩,分化开始了。

问题是,过犹不及,道德层面的制高点,通常都是双刃剑。当我们以为消灭了融资贵时,融资难便会浮出水面。

现金贷的野蛮增长,给我们最大的启示就是:只要允许融资贵,便能消灭融资难。融资难的存在,本质上源于金融机构对于风险的规避态度。当银行等持牌机构无法准确识别风险时,应对策略通常是战略性放弃,不做这个群体的业务,这才有了融资难。

而现金贷平台的应对策略则是调整利率定价,用高利率覆盖高风险,50%不行就100%,100%不行就500%,没有做不了的用户,哪里还有融资难一说。

所以,随着银行等持牌机构逐步成为消费金融行业的主流供给者,高风险人群进入主流融资市场的大门刚被互金机构打开,便要被关上了,融资难,来了。

2018年下半年以来,各类地下高利贷和高炮口子(超短期高息现金贷)重出江湖,灰色经营、不服监管,随着正规的高息贷款产品退出市场,这类机构倒成为了受益者。

年轻人的融资难及其消费潜力

提到高风险人群,很多人脑子里映出的是多头借贷群体、不良嗜好群体和骗贷群体,这类群体的融资难,是好事。不过,在金融机构眼中,所有无法准确识别风险的客户都是高风险人群,征信白户、初入社会的年轻人,也是高风险群体的一种,这类群体的融资难,需要各方加以重视。

普惠金融的重要性和必要性,有点老生常谈,本文不再提了,我们从年轻人与消费升级的角度谈谈这个问题。年轻人是征信白户,是金融机构眼中的高风险群体,也是社会中最具消费潜力的人群。

关于年轻人与中年人的不同(也可表述为90后与80后的不同),我看过很多解读,最令我耳目一新的,是杰弗里•米勒在《超市里的野蛮人》一书中给出的答案:

“人们的开放性、外倾性和个人主义往往会在刚成年时达到巅峰,而此时正是免疫系统最强盛的时期,而随着他们的健康状况在整个中年时期走下坡路,这些特质也会随之减弱。”

通俗点说,年轻人的免疫系统处于最强盛时期,更愿意承担风险,消费欲望强烈,也更容易接受借钱消费的理念。

那么,年轻人的数量有多大呢?

版权保护: 本文由 沃派博客-沃派网 编辑,转载请保留链接: http://www.bdice.cn/html/18031.html